Chịu ảnh hưởng chung bởi dòng chảy thị trường, ngành sữa đã có một năm lao đao. Điều này thể hiện rõ nét qua tình hình kinh doanh của các doanh nghiệp trong ngành.

Năm 2022 là năm đáng nhớ của các doanh nghiệp ngành sữa. Giai đoạn “hậu Covid-19”, nhu cầu tiêu thụ của người tiêu dùng được cải thiện đáng kể, tuy nhiên đây cũng là thời điểm mà các thách thức bắt đầu xuất hiện với các doanh nghiệp ngành sữa.

Cụ thể, chi phí nguyên vật liệu tăng cao do đứt gãy chuỗi cung cầu, áp lực tỉ giá tăng cao đã tác động trực tiếp theo từng mức độ khác nhau đối với các doanh nghiệp ngành sữa.

Cú trượt mạnh của “anh em” ngành sữa

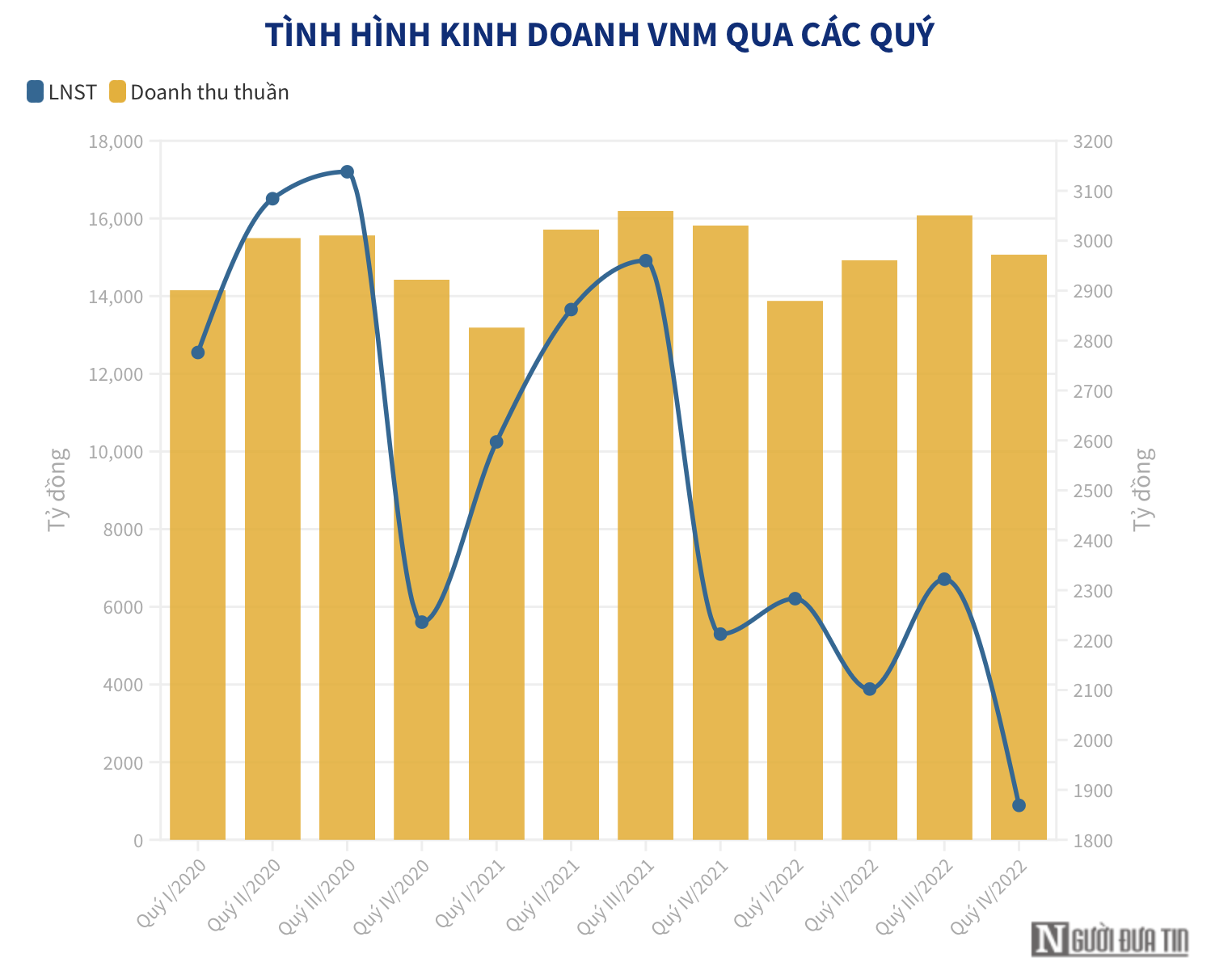

Sự ảnh hưởng của thị trường thể hiện rõ nhất qua tình hình kinh doanh năm 2022 của Công ty Cổ phần Sữa Việt Nam (Vinamilk; HoSE: VNM) với chiều lao dốc ở cả doanh thu và lợi nhuận. Cụ thể, theo báo cáo tài chính mới công bố về kết quả kinh doanh quý IV và cả năm 2022 doanh thu thuần trong quý IV ghi nhận 15.068 tỷ đồng, giảm 5% so với cùng kỳ.

Bên cạnh đó, do mức tăng đến từ giá vốn hàng bán dẫn đến lợi nhuận gộp trong kỳ giảm 15% so với cùng kỳ. Đáng chú ý, chi phí tài chính của doanh Vinamilk tăng mạnh 130% lên 207 tỷ đồng trong khi chi phí bán hàng và chi phí quản lý doanh nghiệp ghi nhận sự tiết giảm nhẹ. Sau khi trừ các chi phí, Vinamilk báo lãi 1.869 tỷ đồng, giảm 15% so với quý IV/2021.

Luỹ kế năm 2022, Vinamilk ghi nhận doanh thu thuần đạt 59.956 tỷ đồng, giảm nhẹ so với cùng kỳ năm ngoái. Sau thuế, Vinamilk thu về khoản lãi 8.578 tỷ đồng, giảm 19% so với năm 2021. Đây là mức lợi nhuận thấp nhất kể từ năm 2015 của Vinamilk.

Năm 2022, Vinamilk đặt ra mục tiêu doanh thu đạt 64.070 tỷ đồng và lợi nhuận trước thuế 12.000 tỷ đồng, tương ứng đạt 105% và 93% so với năm 2021. Với kết quả trên, công ty đã không thể hoàn thành kế hoạch đã đề ra năm 2022.

Chung số phận, Công ty Cổ phần Sữa Quốc Tế (HoSE: IDP) cũng ghi nhận xu hướng đi đi lùi của lợi nhuận. Cụ thể, ông chủ sữa Kun ghi nhận doanh thu thuần đạt 1.672 tỷ đồng tăng 37% trong quý IV/2022. Mặc dù trong quý ghi nhận biên độ tăng của giá vốn bán hàng ở mức 53%, nhưng lợi nhuận gộp trong kỳ vẫn cao hơn 19% so với cùng kỳ.

Đi cùng với xu hướng tăng của giá vốn hàng bán, các khoản chi phí của Sữa Quốc tế cũng ghi nhận phát sinh cao hơn so với cùng kỳ. Trong đó, chi phí bán hàng tăng vượt bậc hơn 146% lên 478 tỷ đồng. Khấu trừ các chi phí, lợi nhuận sau thuế của Sữa Quốc tế là 166 tỷ đồng giảm 41% so với quý IV/2021.

Luỹ kế năm 2022, công ty ghi nhận 6.086 tỷ đồng doanh thu thuần tăng 27%. Sau thuế, công ty báo lãi 810 tỷ đồng giảm nhẹ so với năm 2021.

Năm 2022, công ty thuộc ngành sữa này đặt ra mục tiêu doanh thu thuần đạt 5.500 tỷ đồng và lợi nhuận sau thuế đạt 452 tỷ đồng. Như vậy, mặc dù vượt kế hoạch doanh thu nhưng công ty vẫn không thể hoàn thành mục tiêu lợi nhuận đã đề ra năm 2022.

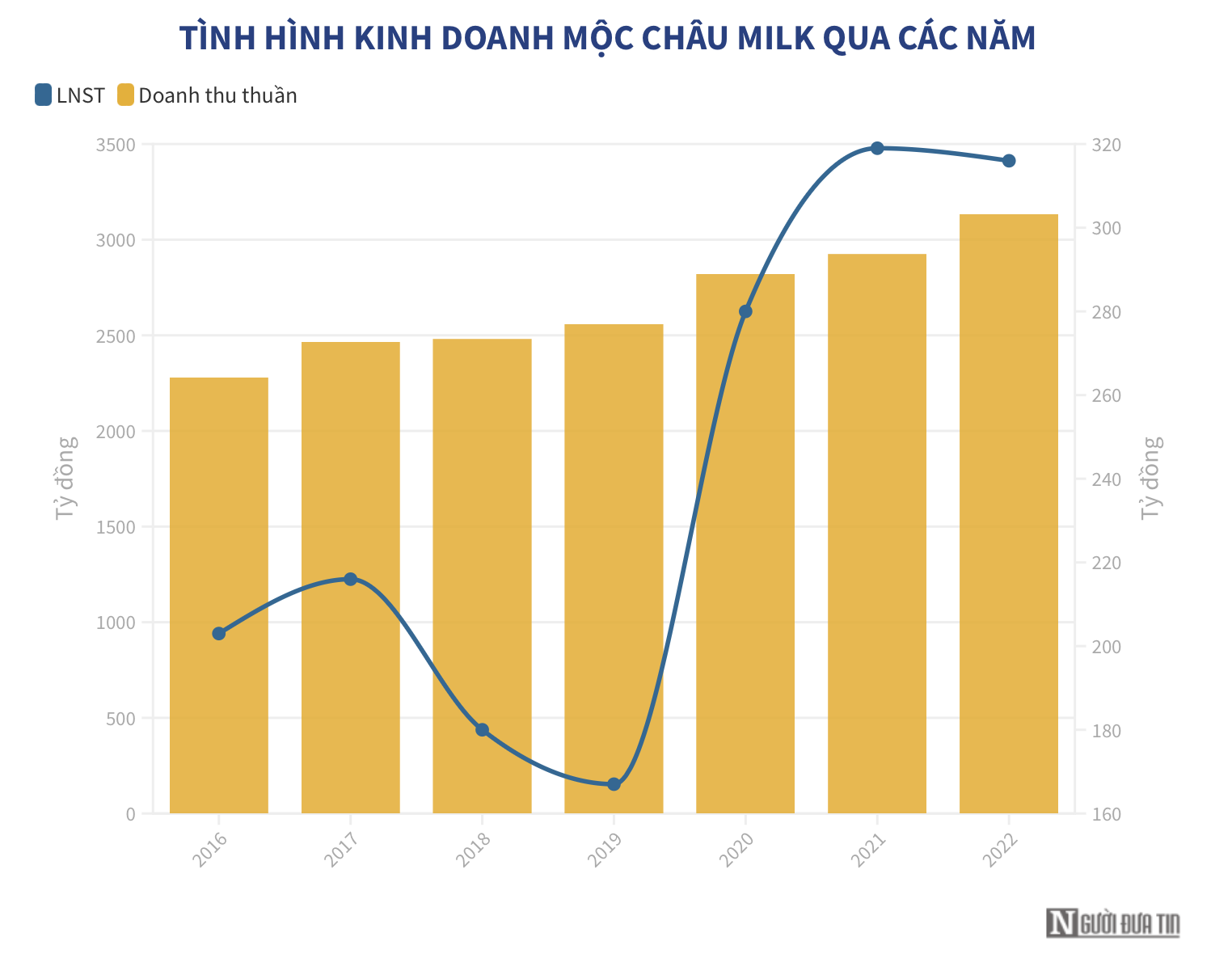

Ở chiều ngược lại, Công ty Cổ phần Giống bò sữa Mộc Châu (Mộc Châu Milk, UPCoM: MCM) ghi nhận tín hiệu khá khả quan khi hoàn thành được kế hoach sản xuất kinh doanh đã đề ra năm 2022 bất chấp sức ép chi phí các tháng cuối năm.

Cụ thể, doanh thu thuần trong quý IV/2022 của Mộc Châu Milk đạt 787 tỷ đồng, tăng 9% so với cùng kỳ. Mặc dù trong quý ghi nhận mức tăng cao đến từ giá vốn hàng bán nhưng lợi nhuận gộp của Mộc Châu Milk vẫn ghi nhận tăng trưởng 10,6%, đạt 253 tỷ đồng.

Tuy vậy, dưới áp lực của các khoản chi phí tăng cao, đặc biệt là chi phí bán hàng, tăng 24%, từ 146 tỷ đồng trong quý IV/2021 lên 181 tỷ đồng trong quý IV/2022 dẫn đến lợi nhuận sau thuế của Mộc Châu Milk giảm 17,2%, xuống chỉ còn 72,6 tỷ đồng.

Theo lý giải từ phía Mộc Châu Milk, sự sụt giảm này là do trong quý công ty tăng cường các chương trình khuyến mại, trưng bày, hỗ trợ nhà phân phối để thúc đẩy doanh thu. Ngoài ra, quý IV/2022 công ty phát sinh hoạt động thanh lý tài sản cố định lỗ dẫn đến lợi nhuận giảm.

Tuy nhiên, tăng trưởng tích cực các quý đầu năm, luỹ kế năm 2022, doanh thu thuần của Mộc Châu Milk đạt 3.133 tỷ đồng, tăng 7% so với năm 2021. Sau khi khấu trừ các chi phí, công ty báo lãi 346 tỷ đồng, tăng 8,6% so với cùng kỳ. Kết quả trên đã giúp công ty hoàn thành được kế hoạch doanh thu và lợi nhuận đề ra năm 2022.

Chi phí giảm đỡ mảng xám kinh doanh trong năm 2023

SSI Research dự báo, năm 2023 sẽ là năm then chốt để thử thách nền tảng sức mạnh của kinh tế Việt Nam. Việt Nam có thể đạt được tăng trưởng GDP ở mức 6,2% cho năm nay, đây là con số đáng khích lệ trong bối cảnh xu hướng kinh tế thế giới giảm tốc đáng kể.

Nhận định về ngành sữa, các chuyên gia SSI cho biết lợi nhuận của các doanh nghiệp không có động lực thúc đẩy nhu cầu mạnh mẽ trong năm 2023, đặc biệt khi người tiêu dùng ngày càng lo lắng về thu nhập. Tiêu thụ sữa ở thị trường thành thị chủ yếu được thúc đẩy bởi quá trình cao cấp hóa sản phẩm và quá trình này sẽ giảm tốc hoặc bị gián đoạn trong thời kỳ suy thoái kinh tế.

Đối với thị trường nông thôn, SSI cho rằng nhu cầu vẫn ổn định hơn một chút so với thị trường thành thị do vẫn còn dư địa cho tăng trưởng sản lượng do mức nền tiêu thụ hiện còn thấp.

Theo SSI, yếu tố tích cực đến từ việc chi phí đầu vào giảm xuống. Cụ thể, các chuyên gia dự báo giá sữa nguyên kem, sữa bột tách béo và chất béo khan (AMF) đã điều chỉnh lần lượt 28%, 32% và 19% so với mức đỉnh hình thành trong tháng 3/2022, điều này có thể giúp cải thiện tỉ suất lợi nhuận của các công ty sữa từ quý I/2023, đặc biệt là đối với VNM do 65% nguyên liệu phụ thuộc vào sữa bột nhập khẩu.

Các công ty sữa, như VNM, IDP và MCM, có bảng cân đối kế toán tốt và dòng tiền lành mạnh, do đó những công ty này có khả năng chống chọi với tình hình lãi suất tăng.

Về tăng trưởng doanh thu, chuyên gia SSI cho rằng các công ty nhỏ hơn (MCM & IDP) sẽ có động lực mạnh hơn VNM do quy mô nhỏ hơn và khả năng mở rộng công suất.

Tại một diễn biến khác, theo báo cáo ngành nông nghiệp 2023, các chuyên gia VNDirect kỳ vọng giá bột sữa sẽ tiếp tục giảm và giao dịch ở mức thấp hơn 5% so với năm 2022 khi Trung Quốc tiếp tục chính sách zero-Covid và sản lượng bột sữa toàn cầu năm 2023 tăng 1,5% so với cùng kỳ.

Bên cạnh đó, VNDirect cho rằng giá nguyên liệu thấp hơn sẽ bù đắp cho mức ảnh hưởng từ biến động tỉ giá đến biên lợi nhuận gộp trong 2023. Bên cạnh đó, doanh nghiệp đang vay ngắn hạn chủ yếu bằng đồng USD tại ngân hàng với lãi suất thả nổi, chiếm 98% tổng nợ vay ngắn hạn. Do đó, chi phí tài chính của doanh nghiệp sẽ tăng đáng kể trong giai đoạn 2022-2023.

Nguyễn Phương Anh