VIB đã mua lại 2 lô trái phiếu là VIBL2125013 có tổng giá trị 600 tỷ đồng và VIBL2125014 có tổng mệnh giá 400 tỷ đồng.

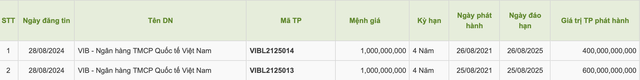

Ngân hàng TMCP Quốc tế Việt Nam (VIB) vừa có văn bản công bố thông tin về kết quả mua lại trái phiếu trước hạn. Theo đó, trong 2 ngày 25 và 26/8, ngân hàng đã tiến hành mua lại trước hạn 2 mã trái phiếu VIBL2125013 và VIBL2125014.

Trong đó, lô trái phiếu VIBL2125013 có tổng giá trị 600 tỷ đồng, được phát hành ngày 25/8/2021, kỳ hạn 4 năm, dự kiến tới năm 2025 mới đáo hạn.

Lô trái phiếu VIBL2125014 có tổng mệnh giá 400 tỷ đồng, được phát hành ngày 26/8/2021, kỳ hạn 4 năm, cũng dự kiến đáo hạn trong năm 2025. Lãi suất phát hành 2 lô trái phiếu đều 3,8%/năm.

Theo thông tin phát hành, trái chủ của 2 lô trái phiếu là 1 công ty chứng khoán trong nước. Đây đều là trái phiếu không chuyển đổi, không được đảm bảo bằng tài sản, không kèm chứng quyền và không phải nợ thứ cấp của ngân hàng.

Mục đích phát hành là để tăng quy mô vốn hoạt động của ngân hàng nhằm tăng cường tín dụng cho các khách hàng doanh nghiệp và cá nhân. Đại lý đăng ký, lưu ký trái phiếu là CTCP Chứng khoán VNDirect.

Trước đó, ngân hàng cũng đã tiến hành mua lại 3 lô trái phiếu VIBL2128027, VIBL2225002 và VIBL2225003 với tổng giá trị 4.000 tỷ đồng.

Trong đó, lô trái phiếu có mệnh giá lớn nhất là VIBL2225002 được ngân hàng mua lại vào ngày 28/2/2024. Lô trái phiếu có giá trị 2.000 tỷ đồng, được phát hành ngày 28/2/2022, kỳ hạn 3 năm, dự kiến tới năm 2025 mới đáo hạn.

Ở chiều ngược lại, ngân hàng này đã huy động thành công 1.000 tỷ đồng trái phiếu mã VIBL2427002 tại thị trường trong nước vào ngày 22/8/2024. Lô trái phiếu có kỳ hạn 3 năm, dự kiến đáo hạn ngày 22/8/2027. Lãi suất phát hành 5,2%/năm.

Mới đây, ngân hàng đã công bố tình hình thanh toán lãi, gốc bán niên năm 2024. Trong 6 tháng đầu năm, ngân hàng đã chi gần 297 tỷ đồng để thanh toán lãi và 6.600 tỷ đồng để trả gốc trái phiếu.