Gần 2 tỷ USD đã được kết nối thành công qua sàn tài chính Tima

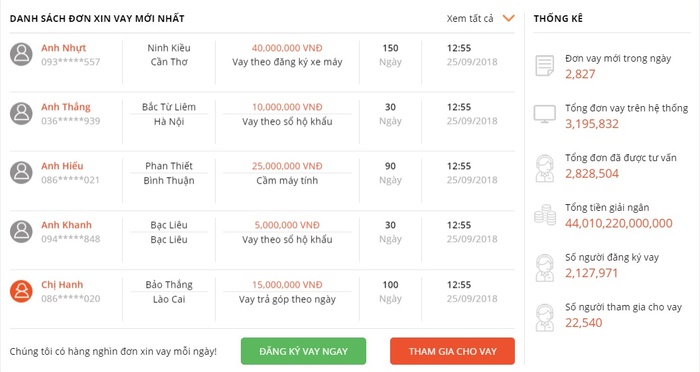

Hiện đã có hơn 22.500 người trên toàn quốc tham gia cho vay trên sàn kết nối tài chính Tima với hơn 2.100.000 khách hàng; tổng số tiền luỹ kế đã được kết nối thành công là hơn 44.000 tỷ đồng (gần 2 tỷ USD).

Gần 2 tỷ USD đã được kết nối thành công qua sàn tài chính Tima. (Ảnh minh họa)

Hiện đã có hơn 22.500 người trên toàn quốc tham gia cho vay trên sàn kết nối tài chính Tima với hơn 2.100.000 khách hàng; tổng số tiền luỹ kế đã được kết nối thành công là hơn 44.000 tỷ đồng (gần 2 tỷ USD).

Sàn kết nối tài chính Tima (Tima) là sản phẩm của Công ty Cổ phần Tập đoàn Tima - công ty khởi nghiệp trong lĩnh vực Fintech với mô hình sàn kết nối tài chính giữa người có nhu cầu vay vốn với các đơn vị cho vay nhờ ứng dụng công nghệ.

Trong các công ty hoạt động dưới hình thức P2P tại Việt Nam, Tima là một đại diện xuất hiện sớm nhất khi tham gia thị trường tài chính công nghệ từ năm 2015 với vai trò là nhà cung cấp P2P đầu tiên tại Việt Nam với số vốn đầu tư ban đầu 150 tỷ đồng. Từ tháng 6/2016, Tima bắt đầu triển khai dịch vụ tư vấn và kết nối tài chính, cung cấp dịch vụ tư vấn tài chính này. Cuối tháng 12/2017, sàn kết nối tài chính Tima chính thức được ra mắt.

Theo đại diện Tima, tại thời điểm ra mắt chính thức vào tháng 12/2017, lượng đơn vay mới của Tima ở mức 1.000 đơn/ngày. Tại thời điểm hiện tại, lượng đơn vay mới đã lên tới hơn 3.000 đơn mỗi ngày. Tima đặt mục tiêu sẽ tăng số lượng này lên 10.000 đơn/ngày, đồng thời thí điểm mô hình cửa hàng Online to Offline trên 63 tỉnh thành.

Số liệu cập nhật mới nhất từ Tima cho hay hiện đã có hơn 22.500 người trên toàn quốc tham gia cho vay trên sàn kết nối tài chính Tima với hơn 2.100.000 khách hàng, tổng số tiền luỹ kế đã được kết nối thành công là hơn 44.000 tỷ đồng (gần 2 tỷ USD).

Tima hoạt động như thế nào?

Các gói sản phẩm vay hiện có tại Tima gồm: vay cầm cố tài sản, vay tín chấp theo lương, vay theo sổ hộ khẩu, vay theo hóa đơn điện nước, vay trả góp theo ngày, vay theo đăng ký xe máy, cầm cố đăng ký ô tô, cầm ô tô, vay mua ô tô trả góp.

Về cách thức hoạt động, Tima sử dụng công nghệ chấm điểm tín dụng tự động dựa trên mô hình máy học và dữ liệu lớn giúp các đơn vị cho vay có thể nhanh chóng phê duyệt khoản vay và quản trị rủi ro. 100% khoản vay trên Tima hiện nay đều được kết nối trực tuyến qua điện thoại hoặc máy tính.

Có thể hiểu đơn giản Tima vận hành tương tự như mô hình của Uber, nhưng trong lĩnh vực tài chính, lĩnh vực đòi hỏi ứng dụng công nghệ phức tạp hơn nhiều so với lĩnh vực vận tải.

Cụ thể, khi có 1 tài khoản muốn vay tiền, hệ thống đẩy đơn của Tima sẽ đẩy đơn vay ấy cùng một lúc tới nhiều đối tác cho vay. Các đối tác sẽ nhìn được họ tên, địa chỉ của người vay, điểm tín nhiệm nhưng không nhìn được số điện thoại và các thông tin cá nhân khác.

Khi có một đối tác nhận đơn vay, đơn vay ấy thuộc "quyền sở hữu" của đối tác đầu tiên ấn nhận, và đối tác ấy có toàn bộ thông tin của khách hàng để có thể trực tiếp tư vấn cho khách hàng, thẩm định, và giải ngân cho khách hàng.

"Ai nhận đầu tiên đơn vay ấy sẽ là của đối tác ấy. Nếu đối tác hủy đơn vay thì hệ thống tự động đẩy một vòng nữa cho các đối tác khác", đại diện Tima cho hay.

Về mô hình P2P, mô hình này xuất hiện lần đầu ở Anh. P2P (Peer-to-Peer Lending) là hệ thống kết nối đầu tư ngang hàng trực tuyến, đóng vai trò cầu nối giữa nhà đầu tư có vốn với các cá nhân cần vốn nhưng không tiếp cận được với ngân hàng.

Mô hình P2P cũng bao gồm hình thức cho vay đảm bảo (thể chấp) và không đảm bảo (tín chấp) giống với hình thức các ngân hàng đang áp dụng hiện nay. Điều khác biệt là việc thẩm định sẽ được tiến hành trực tuyến và nhà đầu tư có quyền lựa chọn đối tác cần vay trên nền tảng P2P, cũng như theo dõi nguồn lợi nhuận từ người được cho vay.

Thông qua công nghệ BigData thực hiện vai trò mã hóa, lưu và kiểm soát tất cả thông tin khách hàng, cho vay P2P có tính bảo mật khá cao, việc thẩm định thông tin khách hàng cũng nhanh và rẻ hơn hình thức truyền thống. Lãi suất được tính dựa trên cơ sở phân tích thông tin tài khoản tín dụng, tài khoản mạng xã hội… và khách hàng sẽ được chia thành các dạng tương ứng giống như của ngân hàng truyền thống.

Không chỉ Tima, nhiều tên tuổi mới trên thị trường cho vay ngang hàng đang thu hút số người sử dụng dịch vụ ngày càng tăng. Lợi thế của mô hình này so với nguồn tín dụng tại các ngân hàng là thuận tiện, nhanh chóng và trong nhiều trường hợp không cần thế chấp.

Với hình thức này, các công ty vay ngang hàng chỉ đóng vai trò là trung gian kết nối giữa người đi vay và người cho vay thông qua giải pháp công nghệ, do đó, những công ty này thường đăng ký kinh doanh với loại hình là doanh nghiệp công nghệ. Đối tượng đi vay và người cho vay có thể là cá nhân, cũng có thể là doanh nghiệp.

Trong khi ngân hàng đánh giá tín nhiệm dựa trên lịch sử tín dụng của khách hàng, sàn giao dịch tài chính này đánh giá tín nghiệm của khách hàng dựa trên các dữ liệu đa chiều như lịch sử tín dụng, thông tin từ mạng xã hội, các dữ liệu từ điện thoại...

Từ các dữ liệu lớn thu thập được, hệ thống chấm điểm của các công ty vay ngang hàng sẽ sử dụng công nghệ trí tuệ nhân tạo (AI) để tự động phân tích và đưa ra các thuật toán tối ưu nhất để tìm kiếm đối tượng vay/cho vay phù hợp.

Việc này giúp đối tác giảm được thời gian quyết định cho vay, thời gian thẩm định, tiết kiệm được chi phí vận hành và kiểm soát được rủi ro.

Theo Anh Phan/Vietnamfinance