Thị trường văn phòng Hà Nội 2018: Văn phòng hạng A lập kỷ lục mới

Theo CBRE, năm 2018, tỷ lệ trống của văn phòng hạng A tại Hà Nội giảm 4,6 điểm% xuống còn 4,3%. Đây là mức thấp kỷ lục trong vòng 10 năm qua.

Theo CBRE, năm 2018, tỷ lệ trống của văn phòng hạng A tại Hà Nội giảm 4,6 điểm% xuống còn 4,3%. Đây là mức thấp kỷ lục trong vòng 10 năm qua.

Thị trường văn phòng Hà Nội: Một năm nhiều thuận lợi

Năm 2018 được đánh giá là một năm thuận lợi đối với thị trường văn phòng Hà Nội. Chỉ có hai dự án mới hoàn thiện trong năm dẫn đến tổng nguồn cung tăng 3% theo năm. Mức độ tăng trưởng này thấp hơn so với tỷ lệ 5% của năm trước. Cả hai dự án mới đều ở phân hạng B và thuộc khu vực văn phòng phía tây.

Điếm nhấn của năm 2018 là tỷ lệ hấp thụ đạt 100.000 m2, NLA – mức cao nhất trong vòng 3 năm gần đây. Tỷ lệ cam kết cho thuê trước khi mở cửa diễn biến khả quan. Ví dụ như tòa văn phòng Detech Tower II đạt 50% cam kết cho thuê trước khi đi vào vận hành chính thức. Do vậy, tỷ lệ trống của cả hạng A và B đều giảm lần lượt 4,6 điểm% và 5,2 điểm % xuống còn 4,3% và 12,2%. Đối với hạng A đây là mức thấp kỷ lục trong vòng 10 năm qua.

Đối với giá thuê, giá thuê tiếp tục có xu hướng tăng trong năm 2018. Cả hai hạng tăng khoảng 2% theo năm. Kết thúc năm 2018, giá thuê hạng A đạt 25,4 USD/m2/tháng trong khi hạng B đạt 13,9 USD/m2/tháng (chưa bao gồm VAT và phí dịch vụ)

Về nguồn cầu, không gian làm việc chung đã nổi lên như một nguồn cầu chính. Các khách thuê này chiếm đến 31% các giao dịch cho thuê trên 1.000 m2, ghi nhận bởi CBRE.

Ngoài không gian làm việc chung, tài chính/ngân hàng/bảo hiểm và các công ty công nghệ tiếp tục là các khách thuê tích cực nhất trong việc tìm diện tích thuê văn phòng mới.

Trong 2019, giá thuê được kỳ vọng sẽ tiếp tục tăng ở cả hạng A và B, đặc biệt là ở hạng A với việc phân khúc này có nguồn cung hoàn thiện tại khu vực trung tâm. Đây sẽ là nguồn cung mới nhất của hạng A sau 3 năm không có nguồn cung mới.

Về nguồn cầu, ngoài các ngành truyền thống như, ngân hàng/bảo hiểm, sản xuất và công nghệ thông tin, các không gian làm việc chung dự kiến tiếp tục trở thành nguồn cầu chính.

Thị trường mặt bằng bán lẻ: Nhu cầu mặt bằng hướng ra khu vực ngoài trung tâm

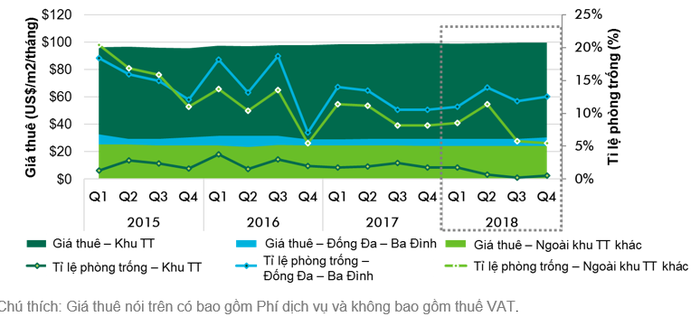

Theo CBRE, tính đến hết năm 2018, 4 trung tâm thương mại mới đi vào hoạt động trong thị trường bán lẻ Hà Nội, cung cấp thêm 72.500 m2 mặt bằng bán lẻ. Theo vị trí, khu Đống Đa – Ba Đình và phía tây tiếp tục chiếm lĩnh nguồn cung thị trường với hơn 60% tổng nguồn cung mặt bằng bán lẻ tập trung tại khu vực này. Thiếu hụt nguồn cung tại khu trung tâm sẽ góp phần thúc đẩy nhu cầu mặt bằng bán lẻ ra khu vực ngoài trung tâm.

Do nguồn cung hạn chế tại khu trung tâm, giá thuê khu vực này có sự cải thiện nhẹ, đạt 99,5 USD/m2/tháng, tăng 0,4% so với năm ngoái. Tỷ lệ trống khu vực trung tâm đạt mức thấp dưới 1%, ghi nhận trong quý IV/2018.

Các dự án mới mở năm 2018 với vị trí tốt và chủ đầu tư có danh tiếng có mức giá thuê cao hơn trung bình thị trường, góp phần làm tăng mức giá thuê tại khu vực ngoài trung tâm. Tuy nhiên, nguồn cung mới tại khu vực ngoài trung tâm cũng góp phần tăng áp lực lên tỷ lệ trống tại khu vực này.

Đống Đa – Ba Đình và phía tây, nơi tập trung phần lớn nguồn cung bán lẻ trên thị trường có giá chào thuê đạt 30,4 USD/m2/tháng, tăng 3,5% theo năm và tỷ lệ trống đạt 12,6%, tăng 2,1 điểm%. Khu vực ngoài trung tâm khác có giá thuê trung bình tăng 0,3% theo năm, đạt 24,2 USD trong khi tỷ lệ trống tăng 1,6 điểm% và đạt 5,5% trong quý IV/2018.

Về nhãn hàng bán lẻ, các thương hiệu nước ngoài vẫn tiếp tục đẩy mạnh thị phần tại Hà Nội. Do đó, sự cạnh tranh trên thị trường được dự báo sẽ ngày càng tăng, thúc đẩy các nhà bán lẻ nội địa cải thiện sản phẩm và hoạt động bán hàng.

Theo CBRE, bước sang 2019, nhãn hàng châu Á sẽ tiếp tục mở rộng trên thị trường. Thương mại điện tử (e-commerce) sẽ đóng vai trò quan trọng hơn trong thị trường bán lẻ và có thể là thách thức ảnh hưởng đến hoạt động và chiến lược của các cửa hàng bán lẻ. Các dự án với quy mô lớn với sự góp mặt của các yếu tố nước ngoài (chủ đầu tư và thương hiệu ngoại) được kỳ vọng sẽ tạo nên các khu vực bán lẻ mới trên thị trường Hà Nội khi nguồn cung trung tâm còn rất hạn chế.

Airbnb không đe dọa được khách sạn 4 – 5 sao

Báo cáo của CBRE cho biết sau khi khách sạn 5 sao mới – InterContinental Landmark72, đi vào hoạt động năm 2017, thị trường khách sạn Hà Nội không đón nhận thêm nguồn cung mới nào năm 2018.

Tổng số phòng khách sạn 4-5 sao duy trì ở mức 7.770 phòng. Trong đó, phân khúc 5 sao tiếp tục chiếm lĩnh thị phần với 2/3 số phòng 4-5 sao thuộc phân khúc này.

Theo vị trí, hầu hết khách sạn 4-5 sao tập trung ở khu vực trung tâm (quanh hồ Hoàn Kiếm) và khu vực Ba Đình, chiếm gần 50% tổng số nguồn cung toàn Hà Nội.

Quận Nam Từ Liêm với ba khách sạn 5-sao có quy mô đã dần trở thành một khu vực tập trung mới của khách sạn 4-5 sao với tổng số 1.202 phòng, tương đương 15,5% tổng nguồn cung.

Sự phân bổ của nguồn cung sẽ có xu hướng dịch chuyển hơn nữa khi một số dự án mới tại khu vực quận Đống Đa và Tây Hồ sẽ đi vào hoạt động trong 3 năm tới. Khách sạn Novotel Thái Hà và Wyndham Garden Hà Nội được kỳ vọng sẽ đi vào hoạt động năm 2019, cung cấp thêm 457 phòng cho thị trường.

Trong năm 2018, Hà Nội đón 4,5 triệu lượt khách quốc tế, tăng 19,1% so với năm 2017. Tình hình hoạt động của phần khúc 4-5 sao rất tốt trong năm 2018 do nguồn cung mới hạn chế trong khi nguồn cầu vẫn tăng trưởng mạnh.

So với một số thành phố khác trong khu vực Đông Nam Á (không bao gồm Singapore), Hà Nội là một trong những thành phố có mức giá phòng cao nhất, sau TP. HCM. Tính đến cuối năm 2018, giá phòng trung bình phân khúc này đạt 112,6 USD, tăng 1,8% theo năm, thấp hơn mức 114,1 USD ở TP. HCM. Công suất trung bình tại Hà Nội đạt 78,4% cao hơn mức trung bình ở TP. HCM (73,3%).

Trong những năm gần đây, mô hình chia sẻ ”economy-sharing” như Airbnb đã trở thành một xu hướng trên thị trường. Tính đến cuối năm 2018, tổng số nguồn cung của Airbnb đạt hơn 24.000 căn ở cả Hà Nội và TP. HCM so với 17.500 phòng khách sạn 4-5 sao ở cả hai thành phố này.

”Mặc dù tốc độ tăng trưởng nhanh, mô hình này vẫn chưa cho thấy ảnh hưởng rõ rệt đến hoạt động của phân khúc 4-5 sao”, CBRE nhận xét.

Theo Tào Minh/VietnamFinance